両親が買っていた投資信託を公開します。

確認してみたら、なんと全部ぼったくりでした・・・

営業マンがオススメする投資信託は全部ぼったくり

私の両親が買っていた投資信託を公開します。

結論から言うと全部ぼったくりでした。

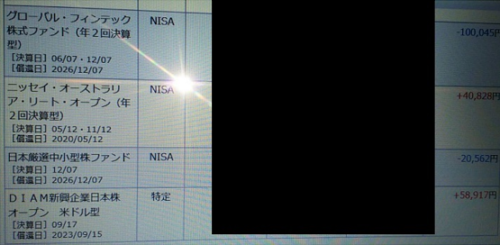

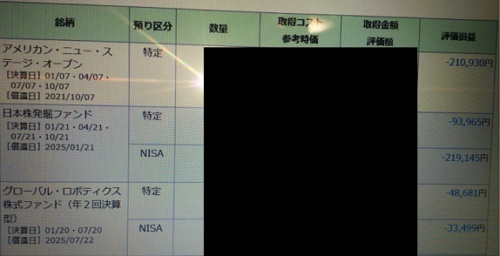

こちらが親に送ってもらった実際の写真です。

収益マイナスの数字がバンバン並んでいますね。

いくら購入したかわかる人にはわかるのではないでしょうか・・・

結構な額になっています。

しかし、これだけで判断するわけにはいきません。

2019年5月現在は株価も落ち込み気味の状況です。

たまたま損がかさんでいる可能性も0ではありません。

なので、そもそも投資信託が商品としてどうなのか?

手数料や信託報酬などの運用コストを確認する必要があります。

私はこれを見ただけではよくわからなかったので、一つ一つファンドを調べて、購入時の手数料や信託報酬を表にまとめてみました。

それがこちら。

| ファンド名 | 買付手数料 | 信託報酬 |

| グローバル・フィンテック株式ファンド | 3.24% | 1.89% |

| ニッセイ・オーストラリア・リート・オープン | 3.24% | 1.70% |

| 日本厳選中小型株ファンド | 3.24% | 1.66% |

| DIAM新興企業日本株ファンド | 3.24% | 1.71% |

| アメリカン・ニュー・ステージ・オープン | 3.24% | 2.25% |

| 日本株発掘ファンド | 3.24% | 1.57% |

| グローバル・ロボティクス株式ファンド | 3.24% | 1.98% |

手数料が一律で3%。

これはもう完全に狙いに来てますね。

そして信託報酬も1.5%以上と相当に高いです。

選んではいけない投資信託を丸ごと買っているような有様です。

- 信託報酬が高い

- 毎月分配型

- アクティブファンド

- 購入時や売却時に手数料がかかる

- 純資産額が小さい

上記のような投資信託は選んではいけません。

選んではいけない投資信託についてはこちらに詳しく記載してありますので、ご確認ください。

ここでは運用コストのみを表にしましたが、純資産額が増えていないどころか減っていっているものや、何に投資しているかわからないものが結構ありました。

どういう基準で営業マンが投資信託をオススメしているか目瞭然ですね。

営業マンが本当に顧客の利益を求めるなら

- 購入時の手数料なし

- 信託報酬0.2%以下

といった優良なインデックスファンドも選択肢にあったはずです。

営業マンがオススメした投資信託の中から自分が好きなものを選んだから営業マンの言うとおりにしていたわけじゃない!

と私の親は言っていましたが、選択肢全てぼったくり商品だったのでしょうね。

高齢者を何食わぬ顔で合法ぼったくり商品を買わせる営業マンにも喝を入れたいところですが、営業マンも会社や自分の利益を追求した結果なので個人のリテラシーも重要だと思います。

この記事を見た方は同じようなミスはしないでくださいね。(切に願う)

かんぽ生命でも同じように高齢者をターゲットにして大問題となりました。

詳しくはこちら。

両親がぼったくり投資信託を買っていることに気づいた理由

両親がぼったくり投資信託を買わされていることに気づいた理由は、私が両親に直接聞いたからです。

元々両親が営業マンを通して投資信託を買っていることは知っていました。

しかし、私自身が投資信託に詳しくなかったことや、営業マンもそこまで派手にぼったくりをすることはないだろうと激甘な考えを持っていた為、何も確認をしていませんでした。

そんな中、両さんのyoutube動画(動画に飛びます、音量注意)を拝見し、お金の勉強をするうちに投資信託に興味が出て、営業マンの闇も知りました。

そして両親にどんな投資信託を持っているのかを聞いてみるに至ったのです。

最初は帰省した時に、親の購入している投資信託を見せてもらいました。

しかし、私もまだ一つ一つの投資信託に対しては知識がなかったため、手数料や信託報酬を調べることもしませんでした。

考えが甘かったです。反省。

そして後日、時間があるときにふと親の投資信託の手数料を調べてみようと思い立ち、写真を送ってもらいました。

そして、一つ一つ確認したところ、全てぼったくりの投資信託だったのです。

これはいけないと親に解約の手続きを勧めました。

また、自分の考えの甘さと無知さに腹も立ちました。

もっと早く勉強を始めておけばよかったと後悔もしましたが、今の段階で気づいてよかったです。

購入時の手数料はもう戻ってきませんが、信託報酬は営業日毎に少しずつ引かれていくため、早急に手続きをしてもらいたいものです。

この記事を書いている段階(2019年5月23日現在)ではまだ解約できていませんが・・・

とはいえ親には伝え、解約する方向に進めたのでよしとします。

損失額は膨らんでしまいますが、持ち続けても最適なタイミングで解約することも難しいと思うので、即決で解約してもらうことにしました。

もっといいタイミングがあるかもしれませんが、損失を防ぐこと優先しました。

※2019年7月18日追記

親に再度現状の確認を行い、ぼったくり投資信託は一部を売却したとの報告を受けました。

金融商品は買い時だけでなく、売り時も分散させる方がリスク分散になるので一旦は良しとしています。

しかし、信託報酬がぼったくりなので、

全部売却して。今月中ね。

といっておきました。

そして、

もう投資から足洗って現金で持っておきなよ。

とも言っておきました。

しかし、何故かまだまだ投資意欲があるようで、

現金だと減っていくだけじゃない!

といっていました。

インフレリスクの話なのか貯蓄を切り崩していくのが嫌なのかよくわかりませんが、安心して老後を過ごすことにフォーカスして頂きたいものです。

子供からしたら、親が元気で暮らしててくれればそれだけでいいんですけどね。

ぼったくりの投資信託を買わないために相場を知り、自分で考えよう

ぼったくりの投資信託を買わないためは運用コストの相場を知ることが重要です。

相場を知らなければ高い手数料を払っていることに気づくことさえできません。

また、自分で考える力が必要です。

自分で考えられなければ、もし仮に、今「これはやめた方がいい」と忠告したとしてもまた同じようなぼったくりに引っ掛かってしまう可能性が高いです。

この記事を読んだ方は是非、身近な人に注意喚起をしてください。

そして、できることなら手数料など、運用コストの相場を教えてあげてください。

自分が知らないだけで親、兄弟、親戚とぼったくり投資信託を買わされている人がいるかもしれませんよ。

相場を知っているだけで自分なりに対策を始めることが出来るのです。

ぼったくり投資信託を買わないためにこちらの記事もご覧ください。

コメント